Un testamento es un documento legal que establece sus deseos con respecto a la distribución de su propiedad y el cuidado de los menores. Si muere sin un testamento, es posible que esos deseos no se cumplan. Además, sus herederos pueden verse obligados a gastar más tiempo, dinero y energía emocional para resolver sus asuntos después de que usted se haya ido.

Los testamentos pueden variar en su efectividad, según el tipo, aunque es probable que ningún documento resuelva todos los problemas que surjan después de su muerte. Esto es lo que necesita saber sobre estos documentos vitales.

¿Por Qué Debería Tener un Testamento?

Algunas personas piensan que solo los muy ricos o aquellos con activos complicados necesitan testamentos. Sin embargo, hay muchas buenas razones para tener un testamento.

- Puede tener claro quién obtiene sus activos. Puede decidir quién recibe qué y cuánto.

- Mantiene sus activos fuera del alcance de personas que no desea tener (como un pariente separado).

- Puede identificar quién debe cuidar a sus hijos. Sin testamento, los tribunales decidirán.

- A sus herederos les resultará más fácil y rápido acceder a sus activos.

- Puede planificar ahorrar dinero de su patrimonio en impuestos. También puede dar obsequios y donaciones caritativas, que pueden ayudar a compensar el impuesto al patrimonio.

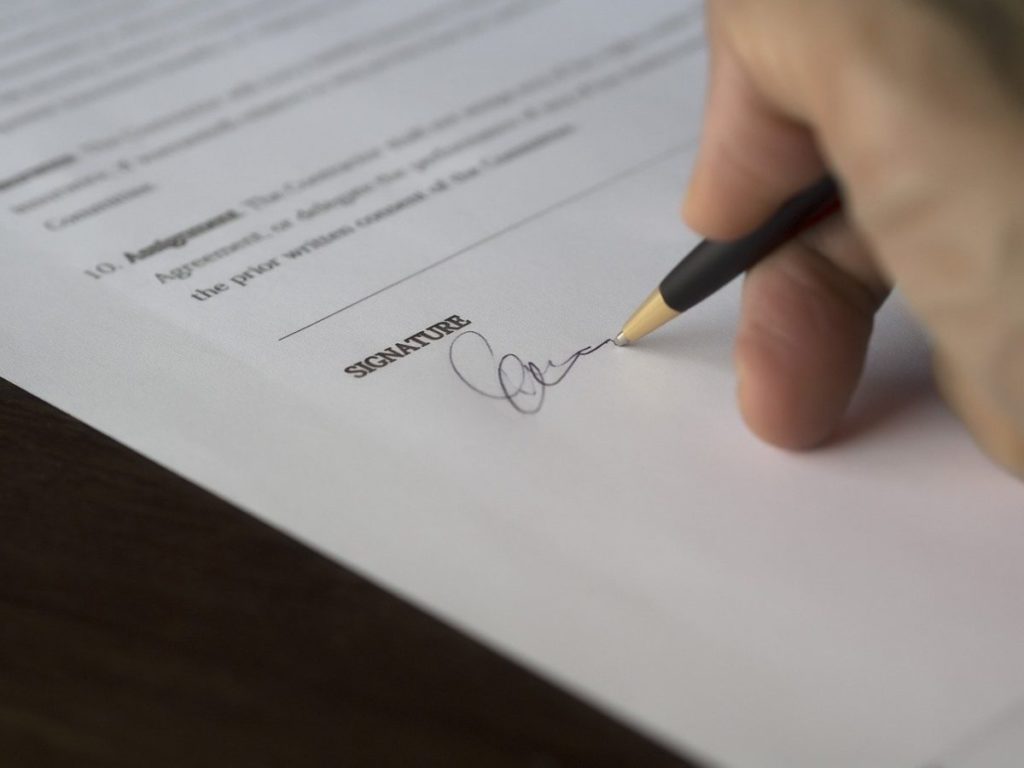

Lo Mejor es un Testamento Escrito y Testificado

Para maximizar la probabilidad de que se cumplan sus deseos, cree lo que se conoce como testamento testamentario. Este es el tipo de testamento más familiar; usted prepara el documento y luego lo firma en presencia de testigos. Podría decirse que es el mejor seguro contra desafíos exitosos a sus deseos por parte de miembros de la familia o socios comerciales después de su muerte. Puede redactar uno usted mismo, pero para obtener un mayor seguro, haga que lo prepare un abogado de fideicomisos y sucesiones.

Otros Tipos de Testamento de Herencia

Si bien es probable que un testamento testamentario sea su mejor opción, hay varios otros tipos de testamentos que obtienen diversos grados de reconocimiento.

Testamentos holográficos

Los testamentos que están escritos y firmados por el testador pero no presenciados se conocen como testamentos holográficos, del significado secundario menos común de la palabra holografía, que significa un documento escrito a mano por su autor. Estos testamentos se utilizan a menudo cuando hay poco tiempo y no hay testigos disponibles, por ejemplo, cuando el testador queda atrapado en un accidente que pone en peligro su vida.

Sin embargo, en algunos estados no se reconocen los testamentos holográficos. En los estados que sí permiten los documentos, el testamento debe cumplir con requisitos mínimos, como prueba de que el testador realmente lo escribió y tenía la capacidad mental para hacerlo. Incluso entonces, la ausencia de testigos a menudo conduce a desafíos a la validez del testamento.

Testamentos orales

Los menos reconocidos son los testamentos orales, en los que el testador expresa sus deseos ante testigos. A falta de un registro escrito, o al menos uno preparado por el testador, los testamentos orales no son ampliamente reconocidos por los tribunales.

Voluntad de vertido

Otro tipo de testamento, un testamento de vertido, se utiliza junto con la creación de un fideicomiso en el que fluyen sus activos.

Testamentos mutuos

Este tipo de testamento suele ser ejecutado por una pareja casada o comprometida. Después de que una de las partes muere, la parte restante está sujeta a los términos de la voluntad mutua.

Los testamentos mutuos se pueden utilizar para garantizar que la propiedad pase a los hijos del difunto en lugar de a un nuevo cónyuge. Debido a las diferencias estatales en la ley contractual, se debe establecer un testamento mutuo con la ayuda de un profesional legal. Aunque los términos suenan similares, un testamento mutuo no debe confundirse con un testamento conjunto.

¿Qué Cubre un Testamento?

Un testamento le permite principalmente dirigir cómo se deben distribuir sus pertenencias, como saldos bancarios, propiedades o posesiones preciadas. Si tiene un negocio o inversiones, su testamento puede especificar quién recibirá esos activos y cuándo.

Un testamento también le permite dirigir activos a una organización benéfica (u organizaciones benéficas) de su elección. Del mismo modo, si desea dejar activos a una institución u organización, un testamento puede garantizar que sus deseos se cumplan.

Si bien los testamentos generalmente abordan la mayor parte de sus activos, algunos no están cubiertos por sus instrucciones. Esas omisiones incluyen pagos de la póliza de seguro de vida del testador. Dado que la póliza tiene beneficiarios específicos, esas personas recibirán las ganancias. Lo mismo probablemente se aplicará a cualquier cuenta de inversión que se designe como «transferencia al fallecimiento».

Hay una excepción clave: si los beneficiarios de esos activos fallecieron antes que el testador, la póliza o cuenta luego se revierte al patrimonio y se distribuye de acuerdo con los términos de un testamento o, en su defecto, por un tribunal de sucesiones, una parte del sistema judicial que maneja principalmente testamentos, sucesiones y asuntos relacionados.

Además, es posible que el testamento no ofrezca la última palabra sobre cómo se tratan los activos que eran de propiedad conjunta dentro de un matrimonio. La mayoría de los estados tienen leyes de propiedad comunitaria o de participación electiva que impiden que las personas deshereden a sus cónyuges. Si un testamento asigna al cónyuge supérstite una proporción menor de dichos activos que la que especifica la ley estatal, que suele estar entre el 30% y el 50%, un tribunal puede anular el testamento.

Además de dirigir sus bienes, un testamento establece sus preferencias sobre quién debe asumir el cargo de tutor de sus hijos menores en caso de su muerte.

Testamentos y Fideicomisos

Un testamento también es útil incluso si tiene un fideicomiso, un mecanismo legal que le permite establecer condiciones sobre cómo se distribuyen sus activos después de su muerte y, a menudo, para minimizar los impuestos sobre donaciones y sucesiones. Esto se debe a que la mayoría de los fideicomisos solo se ocupan de activos específicos, como un seguro de vida o una propiedad, en lugar de la suma total de sus propiedades.

También puede considerar la posibilidad de establecer un fideicomiso como una forma de proveer a un beneficiario que sea menor de edad. Una vez que el beneficiario se considere capaz de administrar sus activos, recibirá la posesión del fideicomiso.

Incluso si tiene lo que se conoce como un fideicomiso en vida revocable en el que puede depositar la mayor parte de sus activos, aún necesita lo que se conoce como un testamento revocable. Además de permitirle nombrar a un tutor para sus hijos, un testamento volcado asegura que todos los activos que pretendía depositar en el fideicomiso se depositen allí, incluso si no cambia el título de algunos de ellos antes de su muerte.

Cualquier activo que no se renueve a nombre del fideicomiso se considera sujeto a legalización. Como resultado, si no ha especificado en un testamento quién debe recibir esos bienes, un tribunal puede decidir distribuirlos a herederos que quizás no haya elegido.

Si un testamento deja a un cónyuge menos de lo que exige la ley estatal, esa parte del documento puede ser anulada y el cónyuge puede otorgar la cantidad exigida.

¿Qué Pasa si no Tengo un Testamento?

Si muere intestado, es decir, sin testamento, el estado supervisa la dispensación de sus activos, que normalmente distribuirá de acuerdo con una fórmula establecida.

Debido a las disposiciones sobre participación electiva y propiedad comunitaria mencionadas anteriormente, la fórmula a menudo da como resultado que la mitad de su patrimonio vaya a su cónyuge y la otra mitad a sus hijos. Tal escenario a veces resulta en la venta de la casa familiar u otros activos, lo que puede afectar negativamente a un cónyuge sobreviviente que puede haber estado contando con la mayor parte de sus activos para mantener su nivel de vida.

Pueden surgir más complicaciones si sus hijos son menores, ya que el tribunal nombrará a un representante para velar por sus intereses.

Morir intestado también puede tener consecuencias fiscales, ya que un testamento debidamente preparado puede reducir la obligación tributaria del patrimonio. A partir de 2021, se debe presentar una declaración de impuestos sobre el patrimonio de los EE.UU sobre propiedades individuales valoradas en $ 11,700,000 o más. No se adeuda ningún impuesto federal sobre el patrimonio si el patrimonio vale menos que esa cantidad.

Comenzando con su Testamento

Para preparar un testamento, comience compilando una lista de sus activos y deudas. Asegúrese de incluir el contenido de las cajas de seguridad, las reliquias familiares y otros bienes que desee transferir a una persona o entidad en particular.

Si desea dejar cierta propiedad personal a herederos específicos, comience una lista de esas asignaciones para su eventual inclusión en su testamento. Además, puede identificar a los destinatarios de activos particulares en un documento separado llamado carta de instrucciones, que se guarda con el testamento. Sin embargo, si incluye asignaciones solo dentro de esta carta, verifique que el documento sea legalmente vinculante donde vive; algunos estados no los reconocen.

La carta de instrucción se puede escribir de manera más informal que el testamento. También puede incluir detalles que ayudarán a su albacea a liquidar su patrimonio, incluidos números de cuenta, contraseñas e incluso instrucciones de entierro. Otras adiciones al testamento, como un poder notarial, una directiva médica o un testamento en vida, pueden orientar al tribunal sobre cómo manejar los asuntos si una persona queda física o mentalmente incapacitada.

Si tanto usted como su cónyuge carecen de testamento, es posible que se sienta tentado a preparar un solo documento que los cubra a ambos. Resistir la tentación. Los planificadores patrimoniales desaconsejan casi universalmente los testamentos conjuntos, y algunos estados ni siquiera los reconocen. Los testamentos separados tienen más sentido, incluso si su testamento y el de su cónyuge pueden terminar pareciéndose notablemente.

¿Cómo Preparar y Validar su Testamento?

No necesita necesariamente ayuda profesional para preparar un testamento válido. Si se siente cómodo ocupándose de la tarea por su cuenta, hay varios programas de software disponibles para ayudarlo, al igual que una variedad de sitios web de bricolaje. Una vez que haya redactado el documento, debe ser presenciado, generalmente por dos adultos en su sano juicio que lo conozcan bien.

Cualquier persona puede actuar como testigo de su testamento, pero es mejor elegir lo que se conoce como testigo desinteresado: alguien que no sea un beneficiario y no tenga ningún interés financiero o personal en sus decisiones. Algunos estados requieren dos o más testigos. Si un abogado preparó el testamento, no debería ser uno de los testigos.

En algunos estados, un testamento también debe estar notariado, así que verifique las reglas del lugar donde vive. Incluso si no se requiere esa formalidad, podría considerar que sus testigos completen lo que se conoce como una declaración jurada autocombatible. Firmado en presencia de un notario, el documento puede facilitar el proceso de sucesión al reducir la probabilidad de que los testigos sean llamados a la corte para validar sus firmas y la autenticidad del testamento.

Elegir un Albacea Para su Testamento

Deberá nombrar a una persona que aún viva como albacea de la herencia. Esa persona, a menudo un cónyuge, un hijo adulto u otro amigo o familiar de confianza, es responsable de administrar el patrimonio. También puede nombrar ejecutores conjuntos, como su cónyuge o pareja y su abogado.

El tribunal de sucesiones generalmente supervisa al albacea para asegurarse de que cumpla los deseos especificados en el testamento. Aún así, si sus asuntos son complicados, podría tener más sentido nombrar a un abogado o alguien con experiencia legal y financiera.

El caso para contratar a un abogado es aún más fuerte si su patrimonio es sustancial (que varía en millones de dólares) o su situación es legalmente compleja. Si es así, asegúrese de trabajar con alguien que esté familiarizado con las leyes de su estado y que tenga amplia experiencia en la redacción de testamentos. Es posible que el colegio de abogados de su estado pueda ayudarlo a encontrar un abogado adecuado.

Una de las cosas más importantes que puede hacer su testamento es empoderar a su albacea para pagar sus facturas y tratar con los cobradores de deudas. Asegúrese de que la redacción del testamento lo permita y también le dé a su albacea margen para ocuparse de cualquier problema relacionado que no esté específicamente descrito en su testamento.

¿Dónde Guardar un Testamento?

Un tribunal de sucesiones generalmente requiere acceso a su testamento original antes de que pueda procesar su patrimonio. Es importante, entonces, mantener el documento donde sea seguro y accesible. Evite guardarlo en una caja de seguridad bancaria o en cualquier otro lugar donde su familia pueda necesitar una orden judicial para tener acceso. Una caja fuerte impermeable e ignífuga en su casa es una buena alternativa.

Luego, informe al menos a su albacea dónde está almacenado el testamento original, junto con la información necesaria, como la contraseña de la caja fuerte. Además, es aconsejable entregar copias duplicadas firmadas al albacea y a su abogado, si tiene uno. Las copias firmadas pueden utilizarse para establecer sus intenciones en caso de que el original se destruya o se pierda. Sin embargo, la ausencia de un testamento original puede complicar las cosas y, sin él, no hay garantía de que su patrimonio se liquide como esperaba. Así que guarde el documento con cuidado.

¿Cómo Cambiar un Testamento?

Es posible que nunca sea necesario actualizar su testamento. O puede optar por actualizarlo con regularidad. Recuerde, la única versión de su testamento que importa es la más actual válida que exista en el momento de su muerte.

Una buena regla general: revise su testamento cada dos o tres años. También es posible que desee volver a visitarlo en momentos cruciales de su vida, como el matrimonio, el divorcio, el nacimiento de un hijo, la muerte de un beneficiario o albacea, una compra o herencia importante, etc. Es probable que sus hijos no necesiten tutores nombrados en un testamento después de que sean adultos, por ejemplo, pero es posible que deba nombrar tutores para dependientes discapacitados.

Cambiar tu testamento es fácil. Simplemente escribe un nuevo testamento para reemplazar el anterior o haz una adición usando una enmienda conocida como codicilo. Debido a la naturaleza seria de los codicilos y su poder para cambiar todo el testamento, generalmente se requiere que dos testigos firmen cuando se agrega un codicilo, al igual que cuando se creó el testamento original. Sin embargo, algunos estados han relajado las regulaciones legales que rodean a los codicilos y ahora permiten que sean notariados en un notario público.

Idealmente, usted desea hacer cambios cuando esté en su sano juicio y en buena salud. Esto limita la probabilidad de que sus deseos puedan ser desafiados con éxito y evita decisiones que se tomen apresuradamente o bajo intensa presión emocional.

Conclusiones Clave

- Un testamento es un documento legal que detalla sus deseos con respecto al cuidado de sus hijos, así como la distribución de sus bienes después de su muerte.

- La falta de preparación de un testamento normalmente deja las decisiones sobre su patrimonio en manos de jueces o funcionarios estatales, y también puede causar conflictos familiares.

- Usted mismo puede preparar un testamento válido, pero debe hacer que el documento sea atestiguado para disminuir la probabilidad de desafíos exitosos más adelante.

- Para estar completamente seguro de que todo está en orden, considere que un abogado de fideicomisos y sucesiones prepare su testamento.

Últimas Publicaciones